Schnell, unkompliziert und ohne SchufaDie Schufa (Schutzgemeinschaft für allgemeine Kreditsicheru... zum Glossar-Eintrag – Minikredite bieten eine flexible Lösung für finanzielle Engpässe.

Ob unerwartete Reparaturen, dringende Rechnungen oder kurzfristige Ausgaben: Oft reichen schon kleine Summen aus, um den Alltag wieder ins Gleichgewicht zu bringen.

Doch was genau steckt hinter Minikrediten, und warum sind sie so beliebt?

Diese Kreditform richtet sich besonders an Menschen, die schnell Geld benötigen und dabei nicht den bürokratischen Aufwand oder die strengen Bonitätsprüfungen traditioneller Banken durchlaufen möchten.

Innerhalb weniger Minuten beantragt und oft noch am selben Tag ausgezahlt, überzeugen Minikredite durch ihre Geschwindigkeit und Einfachheit.

Doch bevor Sie sich für einen solchen Kredit entscheiden, lohnt sich ein genauer Blick auf die Konditionen und möglichen Risiken.

In diesem Artikel erfahren Sie, wie Minikredite funktionieren, welche Anbieter die besten Konditionen bieten und worauf Sie achten sollten, um unnötige Kosten zu vermeiden.

Was sind Minikredite?

Ein MinikreditEin Minikredit ist ein kurzfristiger Kredit mit geringen Bet... zum Glossar-Eintrag ist ein kurzfristiges Darlehen, das speziell für kleinere Geldbeträge entwickelt wurde.

Typisch sind Kreditsummen zwischen 100 € und 1.500 € und Laufzeiten von wenigen Wochen bis maximal drei Monaten.

Minikredite sind besonders darauf ausgelegt, finanzielle Engpässe schnell und unbürokratisch zu überbrücken.

Typische Konditionen eines Minikredits

- Kreditsummen: Zwischen 100 € und 1.500 €, selten bis 3.000 €.

- LaufzeitDie Laufzeit eines Kredits beschreibt den Zeitraum, in dem d... zum Glossar-Eintrag: Meist 15 bis 90 Tage, abhängig vom Anbieter.

- Zinsen: Effektive Jahreszinsen liegen oft zwischen 7,9 % und 13,5 %. Einige Anbieter erheben zusätzlich Bearbeitungsgebühren oder Aufpreise für Expressauszahlungen.

- Voraussetzungen: Ein Wohnsitz in Deutschland, ein Mindestalter von 18 Jahren und regelmäßiges Einkommen sind üblich.

Unterschiede zu klassischen Krediten

| Vorteil ✅ | Beschreibung |

|---|---|

| Schnelle Auszahlung | Geld oft innerhalb von 24 Stunden verfügbar. |

| Einfacher Antrag | Online-Beantragung ohne komplizierte Unterlagen. |

| Flexibilität | Laufzeiten und Summen anpassbar an Ihren Bedarf. |

| Keine Schufa-Abfrage | Auch bei negativer BonitätDie Bonität bezeichnet die Kreditwürdigkeit einer Person o... zum Glossar-Eintrag möglich. |

Minikredite unterscheiden sich deutlich von herkömmlichen Bankkrediten:

- Schnelligkeit:

- Während Banken mehrere Tage für eine Kreditzusage benötigen, erfolgt die Auszahlung bei Minikrediten oft noch am selben Tag. Einige Anbieter bieten sogar Expressauszahlungen innerhalb von 24 Stunden oder schneller.

- BonitätsprüfungDie Bonitätsprüfung bewertet die Kreditwürdigkeit eines p... zum Glossar-Eintrag:

- Klassische Kredite setzen auf eine umfassende Bonitätsprüfung, einschließlich Schufa-Abfrage. Minikredite hingegen verzichten oft auf diese Prüfung oder setzen sie weniger streng um, wodurch sie auch für Personen mit negativer Schufa zugänglich sind.

- Kreditrahmen:

- Bankkredite bieten meist größere Beträge mit längeren Laufzeiten. Minikredite sind auf kleinere Summen und kurzfristige Laufzeiten begrenzt.

- Flexibilität:

- Die Beantragung eines Minikredits erfolgt häufig online, ohne Gehaltsnachweise oder persönliche Termine. Dies macht den Prozess besonders schnell und unkompliziert.

Minikredite sind eine schnelle und flexible Lösung für kurzfristige finanzielle Bedürfnisse.

Sie sind ideal für kleinere Beträge und kurzfristige Rückzahlungen, bieten jedoch höhere Zinsen als klassische Kredite.

Es ist daher wichtig, die Konditionen sorgfältig zu prüfen und die eigene Rückzahlungsfähigkeit realistisch einzuschätzen.

Für wen sind Minikredite geeignet?

Minikredite sind eine praktische Lösung für Menschen, die in finanziellen Engpässen stecken und schnell eine überschaubare Geldsumme benötigen.

Besonders dann, wenn traditionelle Banken aufgrund strenger Bonitätsprüfungen oder langer Bearbeitungszeiten keine Option darstellen, bieten Minikredite eine unkomplizierte Alternative.

Zielgruppe für Minikredite

- Menschen in finanziellen Notlagen:

- Plötzliche Ausgaben wie Reparaturen, medizinische Kosten oder unerwartete Rechnungen können den Alltag belasten. Minikredite helfen, solche Engpässe kurzfristig zu überbrücken.

- Personen mit schwacher Bonität:

- Für Menschen mit negativen Schufa-Einträgen oder unregelmäßigen Einkünften bieten Minikredit-Anbieter oft flexiblere Kriterien als klassische Banken.

- Selbstständige und Freiberufler:

- In Berufen mit schwankendem Einkommen kann ein Minikredit helfen, finanzielle Durststrecken zu überbrücken.

- Studierende und Auszubildende:

- Für kleinere Beträge, wie Studienmaterialien oder dringende Anschaffungen, sind Minikredite oft eine zugängliche Option.

Typische Anwendungsfälle

- Unerwartete Rechnungen:

- Beispiele: Autoreparaturen, kaputte Haushaltsgeräte oder hohe Nachzahlungen (z. B. Strom oder Heizkosten).

- Kurzfristige Ausgaben:

- Beispiele: Dringend benötigte Medikamente, kurzfristige Reisen (z. B. wegen eines Notfalls) oder sonstige unvorhergesehene Kosten.

- Überbrückung bis zum nächsten Gehalt:

- Bei unvorhergesehenen Kosten können Minikredite helfen, finanzielle Lücken bis zum nächsten Gehaltseingang zu schließen.

Minikredite sind für Menschen geeignet, die eine schnelle und einfache Lösung für kleinere, dringende Ausgaben benötigen.

Sie sind besonders hilfreich für Personen, die bei traditionellen Banken Schwierigkeiten hätten, einen Kredit zu bekommen.

Dabei gilt jedoch: Diese Kredite sind kein Ersatz für langfristige Finanzlösungen und sollten nur bei klarer Rückzahlungsfähigkeit genutzt werden.

Möglichkeiten und Anbieter für Minikredite

Minikredite bieten eine Vielzahl von Möglichkeiten, kurzfristige finanzielle Engpässe zu überbrücken.

Um Ihnen die Entscheidung zu erleichtern, haben wir die wichtigsten Anbieter und ihre Konditionen in einer übersichtlichen Tabelle zusammengestellt.

Vergleich der besten Anbieter für Minikredite

| Anbieter | Kreditsumme | Zinsen | Laufzeit | Antrag |

|---|---|---|---|---|

| Cashper | 100–1.500 € | ab 7,95 % | 15–60 Tage | Jetzt beantragen |

| Ferratum | 50–3.000 € | ab 10,36 % | 30–180 Tage | Jetzt beantragen |

| FLORIN+ | 100–1.500 € | ab 13,50 % | 30–60 Tage | Jetzt beantragen |

| Ofina | 1.000–50.000 € | ab 0,68 % | 12–60 Monate | Jetzt beantragen |

Vergleichen Sie die besten Anbieter für Minikredite hier und finden Sie den Kredit, der am besten zu Ihrer Situation passt. Nutzen Sie die obenstehende Tabelle, um Konditionen, Laufzeiten und Besonderheiten der Anbieter auf einen Blick zu vergleichen.

Mit dieser Tabelle erhalten Sie einen schnellen Überblick über die wichtigsten Minikredit-Anbieter.

So können Sie fundiert entscheiden, welcher Anbieter am besten zu Ihren finanziellen Bedürfnissen passt.

Nutzen Sie die direkten Links, um noch heute einen Antrag zu stellen und Ihren finanziellen Engpass schnell zu überbrücken.

Risiken und Kosten von Minikrediten

| Risiko ⚠️ | Beschreibung |

|---|---|

| Hohe Zinsen | Effektive Jahreszinsen können deutlich höher sein als bei klassischen Krediten. |

| Zusatzkosten | Gebühren für ExpressauszahlungEine Sofortauszahlung bedeutet, dass das Geld eines Kredits ... zum Glossar-Eintrag oder Laufzeitverlängerungen. |

| Überschuldung | Gefahr, die Rückzahlung nicht leisten zu können. |

| Unseriöse Anbieter | Vorsicht bei Anbietern ohne Transparenz oder mit Vorkosten. |

Minikredite sind schnell und unkompliziert, aber sie haben auch ihren Preis.

Neben den oft höheren Zinssätzen können zusätzliche Gebühren die Kosten schnell in die Höhe treiben.

Eine gründliche Prüfung der Konditionen ist daher unerlässlich.

1. Wie teuer kann ein Minikredit werden?

Um die Kosten eines Minikredits zu verdeutlichen, hier eine Beispielrechnung:

Beispiel 1:

- Kreditsumme: 1.000 €

- Laufzeit: 30 Tage

- ZinssatzDer Zinssatz ist der prozentuale Wert, der angibt, wie viel ... zum Glossar-Eintrag: 10,9 % p.a.

Berechnung:

Zinskosten = (1.000 € × 10,9 % × 30 Tage) ÷ 365 Tage = 8,96 €

Gesamtkosten: 1.000 € + 8,96 € = 1.008,96 €

Beispiel 2 mit Expressbearbeitungsgebühr:

- Kreditsumme: 1.000 €

- Laufzeit: 30 Tage

- Zinssatz: 10,9 % p.a.

- Expressbearbeitung: 50 €

Gesamtkosten: 1.000 € + 8,96 € + 50 € = 1.058,96 €

2. Transparenz: Zusatzkosten und Gebühren

Neben den Zinssätzen gibt es oft weitere Kosten, die Minikredite verteuern können:

- Expressbearbeitung:

- Viele Anbieter verlangen eine Gebühr für die sofortige AuszahlungEine schnelle Auszahlung bedeutet, dass der Kreditbetrag inn... zum Glossar-Eintrag. Diese beträgt oft zwischen 30 und 50 €.

- Erinnerungs- und Mahngebühren:

- Bei verspäteten Zahlungen können erhebliche Mahngebühren anfallen.

- Verlängerung der Laufzeit:

- Wenn die Rückzahlung nicht rechtzeitig erfolgt, bieten einige Anbieter gegen Gebühr eine Verlängerung der Laufzeit an.

- Optionale Zusatzleistungen:

- Manche Anbieter verkaufen Versicherungen oder andere Dienstleistungen, die die Gesamtkosten erhöhen können.

3. Tipps zur Vermeidung von Überschuldung

Um hohe Kosten und Risiken zu vermeiden, sollten Sie einige wichtige Regeln beachten:

- Kreditbedarf realistisch einschätzen:

- Nehmen Sie nur so viel Geld auf, wie Sie tatsächlich benötigen. Ein zu hoher Kreditbetrag erhöht die Rückzahlungskosten.

- Anbieter sorgfältig vergleichen:

- Nutzen Sie Vergleichsplattformen oder unsere Tabelle, um den günstigsten Anbieter zu finden.

- Rückzahlungsplan erstellen:

- Planen Sie die monatlichen Ausgaben und Rückzahlungen so, dass keine finanziellen Engpässe entstehen.

- Zusatzkosten vermeiden:

- Verzichten Sie, wenn möglich, auf kostenpflichtige Zusatzleistungen wie Expressbearbeitung oder Verlängerungen.

- Rechtzeitig handeln:

- Zahlen Sie den Kredit innerhalb der vereinbarten Frist zurück, um Mahngebühren zu vermeiden.

Minikredite sind eine nützliche Lösung für kurzfristige finanzielle Engpässe.

Doch die höheren Zinsen und zusätzlichen Gebühren können schnell zur Kostenfalle werden, wenn sie nicht verantwortungsvoll genutzt werden.

Indem Sie die Konditionen sorgfältig prüfen und die Rückzahlung gut planen, können Sie die Vorteile eines Minikredits nutzen, ohne in eine Überschuldung zu geraten.

So beantragen Sie einen Minikredit

Minikredite sind für ihre schnelle und unkomplizierte Beantragung bekannt.

Mit wenigen Schritten können Sie den Prozess abschließen und Ihren finanziellen Engpass überbrücken.

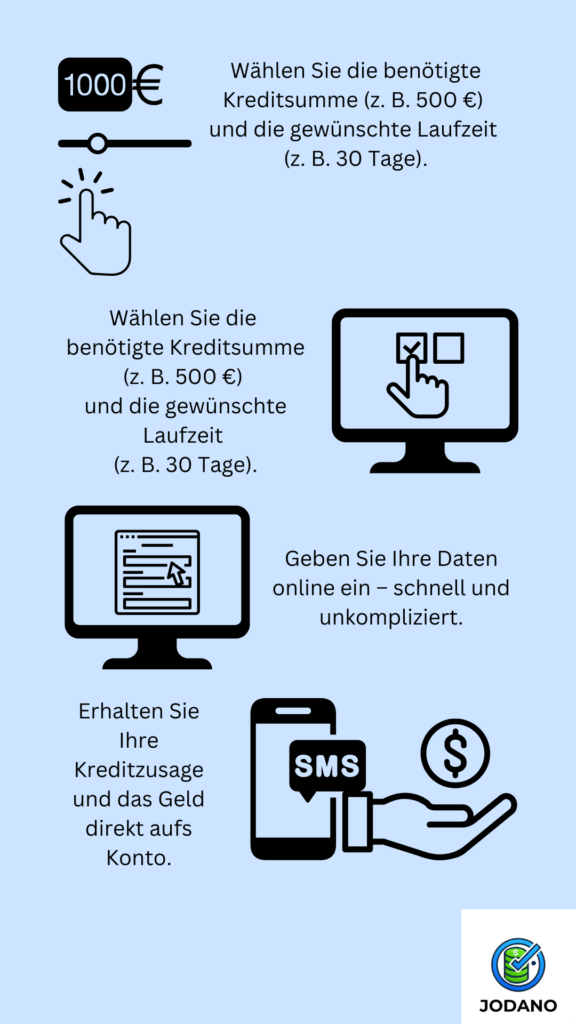

So beantragen Sie Ihren Minikredit – Einfach erklärt

Der Weg zu Ihrem Minikredit war noch nie so einfach!

Unsere praktische Infografik zeigt Ihnen Schritt für Schritt, wie Sie schnell und unkompliziert Ihren Antrag stellen können.

Von der Auswahl der Kreditsumme bis zur Auszahlung – alles auf einen Blick.

Klicken Sie auf die Infografik, um mehr zu erfahren.

Hier finden Sie eine Schritt-für-Schritt-Anleitung sowie Hinweise zu den Voraussetzungen.

Schritt-für-Schritt-Anleitung zur Beantragung eines Minikredits

- Vergleich eines passenden Anbieters:

- Nutzen Sie Vergleichstabellen oder Plattformen, um einen Anbieter mit den besten Konditionen zu finden. Achten Sie auf Zinsen, Laufzeiten und Zusatzkosten.

- Auswahl der Kreditsumme und Laufzeit:

- Wählen Sie im Online-Formular die gewünschte Kreditsumme (z. B. 100 € bis 1.500 €) und die Laufzeit (z. B. 30 oder 60 Tage).

- Persönliche Daten eingeben:

- Füllen Sie das Antragsformular aus. Benötigte Angaben sind in der Regel:

- Name, Adresse, Geburtsdatum.

- Einkommensnachweis oder alternative Angaben.

- Füllen Sie das Antragsformular aus. Benötigte Angaben sind in der Regel:

- Identitätsprüfung:

- Verifizieren Sie Ihre Identität über ein schnelles Verfahren wie:

- Video-IdentEine digitale Identitätsprüfung per Videochat, die eine so... zum Glossar-Eintrag: Online per Videoanruf und Ausweisdokument.

- Post-IdentEine Identitätsprüfung über eine Postfiliale, die länger... zum Glossar-Eintrag: Persönlich bei einer Postfiliale.

- Verifizieren Sie Ihre Identität über ein schnelles Verfahren wie:

- Bonitätsprüfung oder alternative Prüfung:

- Einige Anbieter führen keine klassische Schufa-Prüfung durch, setzen jedoch alternative Prüfungen ein, z. B. Kontoauszüge.

- Prüfung und Bestätigung:

- Nach Einreichung Ihrer Daten prüft der Anbieter den Antrag. Dies dauert in der Regel nur wenige Minuten.

- Auszahlung:

- Nach der Genehmigung wird der Kreditbetrag auf Ihr Konto überwiesen.

- Express-Option: Bei einigen Anbietern ist die Auszahlung innerhalb von 24 Stunden oder sogar am selben Tag möglich (gegen Gebühr).

Voraussetzungen für einen Minikredit

- Mindestalter:

- Sie müssen mindestens 18 Jahre alt sein, um einen Kredit beantragen zu können.

- Wohnsitz in Deutschland:

- Ein fester Wohnsitz in Deutschland ist erforderlich.

- Deutsches Bankkonto:

- Ein aktives Girokonto in Deutschland für die Auszahlung und Rückzahlung.

- Einkommensnachweis:

- Viele Anbieter verlangen einen Nachweis über regelmäßige Einkünfte, auch bei kleinen Beträgen. Dies kann Gehalt, Renten oder Sozialleistungen umfassen.

- Kontaktmöglichkeiten:

- Eine gültige E-Mail-Adresse und Telefonnummer für die Kommunikation mit dem Anbieter.

Tipps für eine reibungslose Beantragung

- Unterlagen bereithalten:

- Halten Sie Ihren Personalausweis und eventuell geforderte Nachweise wie Kontoauszüge bereit.

- Genauigkeit bei der Antragstellung:

- Achten Sie darauf, dass alle Angaben korrekt und vollständig sind, um Verzögerungen zu vermeiden.

- Zusatzkosten prüfen:

- Informieren Sie sich über mögliche Gebühren für Expressauszahlungen oder Laufzeitverlängerungen, bevor Sie den Antrag abschließen.

Mit wenigen Klicks und minimalem Aufwand können Sie einen Minikredit beantragen.

Indem Sie die Voraussetzungen erfüllen und alle Schritte sorgfältig befolgen, sichern Sie sich eine schnelle Auszahlung und vermeiden unnötige Verzögerungen.

Nutzen Sie die Gelegenheit, mit einem Minikredit finanzielle Engpässe effizient zu überbrücken.

FAQs: Häufig gestellte Fragen zu Minikrediten

Hier beantworten wir die wichtigsten Fragen rund um das Thema Minikredite, damit Sie schnell und umfassend informiert sind.

1. Kann ich einen Minikredit trotz negativer Schufa beantragen?

Ja, viele Anbieter von Minikrediten prüfen die Schufa nicht oder legen weniger strenge Maßstäbe an. Stattdessen werden alternative Kriterien wie regelmäßige Einkünfte oder Sicherheiten berücksichtigt. Anbieter wie Cashper oder Vexcash sind auf solche Kredite spezialisiert.

Hinweis:

Die Zinssätze können bei negativer Schufa höher sein, da das Risiko für den Anbieter steigt.

Seriöse Anbieter verzichten auf Vorkosten und bieten transparente Konditionen.

2. Wie schnell erfolgt die Auszahlung?

Minikredite zeichnen sich durch ihre schnelle Bearbeitung und Auszahlung aus:

Standardauszahlung: In der Regel innerhalb von 1–3 Werktagen.

Expressauszahlung: Bei vielen Anbietern gegen Gebühr innerhalb von 24 Stunden, oft sogar am selben Tag.

Tipp: Wenn Sie eine schnelle Auszahlung benötigen, achten Sie darauf, die Expressoption direkt im Antrag auszuwählen. Prüfen Sie die zusätzlichen Kosten dafür vorab.

3. Welche Unterlagen benötige ich für einen Minikredit?

Die Anforderungen variieren je nach Anbieter, aber üblicherweise benötigen Sie:

Einen gültigen Personalausweis oder Reisepass (für die Identitätsprüfung).

Einen Einkommensnachweis (z. B. Gehaltsabrechnung, Rentenbescheid).

Kontoauszüge der letzten 30–90 Tage (bei einigen Anbietern).

4. Welche Laufzeiten sind bei Minikrediten möglich?

Die Laufzeiten sind meist kürzer als bei klassischen Krediten und liegen in der Regel zwischen 15 und 90 Tagen. Einige Anbieter erlauben auch längere Laufzeiten gegen Aufpreis.

Hinweis:

Wählen Sie die Laufzeit so, dass Sie den Kredit bequem zurückzahlen können.

Manche Anbieter bieten flexible Laufzeitverlängerungen an, allerdings gegen zusätzliche Gebühren.

5. Was passiert, wenn ich den Kredit nicht rechtzeitig zurückzahlen kann?

Falls Sie den Kredit nicht rechtzeitig zurückzahlen, können folgende Konsequenzen auftreten:

Mahngebühren: Der Anbieter stellt zusätzliche Kosten in Rechnung.

Nachverzugszinsen: Hohe Zinssätze für verspätete Zahlungen.

Negativer Eintrag bei der SchufaEin Vermerk in der Datenbank der Schufa Holding AG, der Info... zum Glossar-Eintrag: Einige Anbieter melden Zahlungsrückstände.

Tipp:

Informieren Sie den Anbieter frühzeitig, falls Sie Probleme mit der Rückzahlung haben. Viele bieten gegen Gebühr eine Verlängerung der Laufzeit an.

6. Sind Minikredite für jeden geeignet?

Minikredite eignen sich besonders für:

Menschen mit kurzfristigen finanziellen Engpässen.

Personen, die kleine Beträge benötigen (z. B. 100–1.500 €).

Nicht geeignet für:

Menschen ohne Rückzahlungsmöglichkeit.

Personen, die den Kredit für langfristige Finanzierungen nutzen möchten.

Weitere Fragen?

Wenn Ihre Frage hier nicht beantwortet wurde, besuchen Sie unsere Ratgeber-Seite zu Minikrediten oder kontaktieren Sie uns direkt über unser Kontaktformular. Wir helfen Ihnen gerne weiter!

Optional: Selbstauskunft für Ihren Kreditantrag

Laden Sie unsere kostenlose Selbstauskunft herunter, um Ihren Kreditantrag optimal vorzubereiten.