Ein plötzlicher finanzieller Engpass kann jeden treffen – besonders, wenn das regelmäßige Einkommen fehlt. Doch ist es überhaupt möglich, einen Kredit für Arbeitslose zu erhalten?

Ja, aber es gibt Herausforderungen. Banken vergeben Kredite bevorzugt an Menschen mit einem festen Einkommen, da dies das Ausfallrisiko minimiert. Wer arbeitslos ist, hat es daher schwerer, einen klassischen RatenkreditEin Ratenkredit ist ein Darlehen, das in gleichbleibenden mo... zum Glossar-Eintrag zu bekommen.

Ja, aber es gibt Herausforderungen. Banken vergeben Kredite bevorzugt an Menschen mit einem festen Einkommen, da dies das Ausfallrisiko minimiert. Wer arbeitslos ist, hat es daher schwerer, einen klassischen RatenkreditEin Ratenkredit ist ein Darlehen, das in gleichbleibenden mo... zum Glossar-Eintrag zu bekommen.

Dennoch bestehen verschiedene Alternativen, mit denen eine Finanzierung auch ohne reguläres Gehalt möglich ist:

- P2P-Kredite: Private Kreditgeber vergeben Darlehen auch an Arbeitslose, wenn die Bonität ausreichend ist.

- BürgschaftskreditEin Kredit mit Bürgschaft ist ein Darlehen, bei dem ein Bü... zum Glossar-Eintrag: Ein solventer BürgeEin Bürge ist eine Person, die im Falle von Zahlungsunfähi... zum Glossar-Eintrag kann die KreditwürdigkeitDie Bonität bezeichnet die Kreditwürdigkeit einer Person o... zum Glossar-Eintrag erheblich verbessern.

- Sicherheiten hinterlegen: Wertgegenstände oder Sparvermögen erhöhen die Chancen auf eine Bewilligung.

Tipp: Nicht jede Kreditform ist geeignet. Es lohnt sich, verschiedene Optionen zu vergleichen, um die besten Konditionen zu finden.

Tipp: Nicht jede Kreditform ist geeignet. Es lohnt sich, verschiedene Optionen zu vergleichen, um die besten Konditionen zu finden.

Voraussetzungen für einen Kredit ohne festes Einkommen

Voraussetzungen für einen Kredit ohne festes Einkommen

Viele Menschen glauben, dass sie ohne festes Gehalt keinen Kredit erhalten können. Doch das stimmt nicht ganz: Es gibt durchaus Wege, wie Banken und Kreditgeber auch Arbeitslosen eine Finanzierung ermöglichen – allerdings unter bestimmten Voraussetzungen.

Mögliches Einkommen: Welche Einnahmen zählen als Sicherheit?

Mögliches Einkommen: Welche Einnahmen zählen als Sicherheit?

Auch ohne reguläres Gehalt gibt es Einnahmequellen, die Banken als Rückzahlungssicherheit akzeptieren:

Auch ohne reguläres Gehalt gibt es Einnahmequellen, die Banken als Rückzahlungssicherheit akzeptieren:

Renten & Sozialleistungen – Altersrente, Erwerbsminderungsrente oder Witwenrente werden oft anerkannt.

Renten & Sozialleistungen – Altersrente, Erwerbsminderungsrente oder Witwenrente werden oft anerkannt.

Arbeitslosengeld & Bürgergeld – Einige Anbieter akzeptieren ALG I, ALG II hingegen selten.

Arbeitslosengeld & Bürgergeld – Einige Anbieter akzeptieren ALG I, ALG II hingegen selten.

Unterhaltszahlungen – Regelmäßige Zahlungen vom Ex-Partner oder Eltern können die Bonität verbessern.

Unterhaltszahlungen – Regelmäßige Zahlungen vom Ex-Partner oder Eltern können die Bonität verbessern.

Einnahmen aus Vermietung & Kapitalanlagen – Wer Mieteinnahmen oder ZinsenDer Zinssatz ist der prozentuale Wert, der angibt, wie viel ... zum Glossar-Eintrag aus Geldanlagen hat, kann seine Chancen erhöhen.

Einnahmen aus Vermietung & Kapitalanlagen – Wer Mieteinnahmen oder ZinsenDer Zinssatz ist der prozentuale Wert, der angibt, wie viel ... zum Glossar-Eintrag aus Geldanlagen hat, kann seine Chancen erhöhen.

Nebenjobs & Freelancer-Einnahmen – Auch unregelmäßige Einkünfte können berücksichtigt werden.

Nebenjobs & Freelancer-Einnahmen – Auch unregelmäßige Einkünfte können berücksichtigt werden.

Tipp: Je stabiler die Einnahmen, desto höher die Wahrscheinlichkeit einer Kreditbewilligung.

Tipp: Je stabiler die Einnahmen, desto höher die Wahrscheinlichkeit einer Kreditbewilligung.

Bin ich kreditwürdig? Diese Voraussetzungen müssen erfüllt sein

Sicherheiten & Alternativen: So erhöhen Sie Ihre Kreditchancen

Sicherheiten & Alternativen: So erhöhen Sie Ihre Kreditchancen

Wer kein festes Einkommen hat, kann andere Sicherheiten vorweisen, um seine Bonität zu verbessern:

Bürge oder Mitantragsteller – Eine zweite Person mit guter Bonität erhöht die Annahmewahrscheinlichkeit enorm.

Bürge oder Mitantragsteller – Eine zweite Person mit guter Bonität erhöht die Annahmewahrscheinlichkeit enorm.

Sachwerte & Sicherheiten – Ein Auto, Schmuck oder andere Wertgegenstände können als Kreditsicherheit dienen.

Sachwerte & Sicherheiten – Ein Auto, Schmuck oder andere Wertgegenstände können als Kreditsicherheit dienen.

Kredit mit zweitem Kreditnehmer – Falls der Ehepartner oder ein Verwandter mit unterschreibt, steigt die Chance auf Bewilligung.

Kredit mit zweitem Kreditnehmer – Falls der Ehepartner oder ein Verwandter mit unterschreibt, steigt die Chance auf Bewilligung.

Pfändbares Einkommen – Manche Kreditgeber akzeptieren auch bestimmte staatliche Zahlungen, wenn sie nicht gepfändet werden können.

Pfändbares Einkommen – Manche Kreditgeber akzeptieren auch bestimmte staatliche Zahlungen, wenn sie nicht gepfändet werden können.

Tipp: Besonders P2P-Kredite (z. B. Smava, Auxmoney) sind oft flexibler als Banken und berücksichtigen auch unregelmäßige Einkünfte.

Tipp: Besonders P2P-Kredite (z. B. Smava, Auxmoney) sind oft flexibler als Banken und berücksichtigen auch unregelmäßige Einkünfte.

Risiken & BonitätsprüfungDie Bonitätsprüfung bewertet die Kreditwürdigkeit eines p... zum Glossar-Eintrag: Das müssen Sie beachten

Risiken & BonitätsprüfungDie Bonitätsprüfung bewertet die Kreditwürdigkeit eines p... zum Glossar-Eintrag: Das müssen Sie beachten

Harte Schufa-Einträge senken die Chancen – Wer bereits Inkasso- oder Mahnverfahren hat, wird meist abgelehnt.

Harte Schufa-Einträge senken die Chancen – Wer bereits Inkasso- oder Mahnverfahren hat, wird meist abgelehnt.

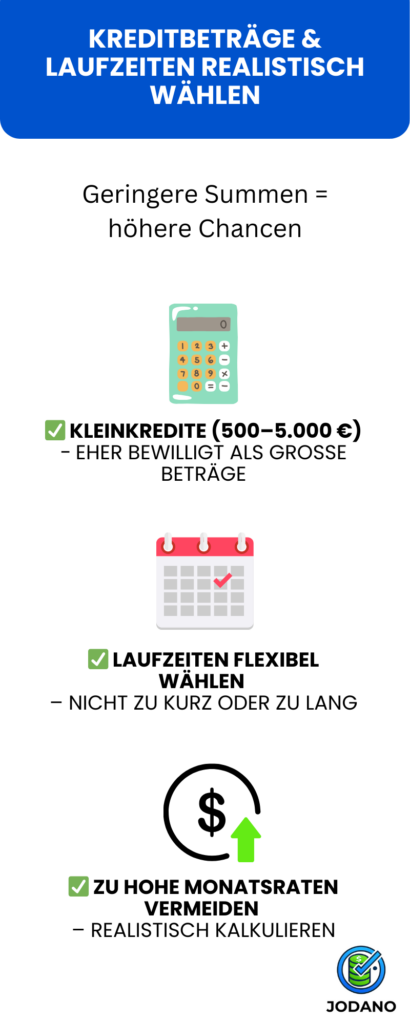

Zu hohe Kreditsumme = höhere Ablehnungswahrscheinlichkeit – Besser kleinere Beträge beantragen.

Zu hohe Kreditsumme = höhere Ablehnungswahrscheinlichkeit – Besser kleinere Beträge beantragen.

Kredite ohne SchufaDie Schufa (Schutzgemeinschaft für allgemeine Kreditsicheru... zum Glossar-Eintrag sind riskant – Hohe Zinsen und unseriöse Anbieter sind hier die größte Gefahr.

Kredite ohne SchufaDie Schufa (Schutzgemeinschaft für allgemeine Kreditsicheru... zum Glossar-Eintrag sind riskant – Hohe Zinsen und unseriöse Anbieter sind hier die größte Gefahr.

Alternative Optionen prüfen: Schweizer Kredite oder Kredite mit Bürgen bieten oft bessere Konditionen als klassische Banken.

Alternative Optionen prüfen: Schweizer Kredite oder Kredite mit Bürgen bieten oft bessere Konditionen als klassische Banken.

Seriöse Anbieter vs. Betrug – Worauf Sie achten sollten

Seriöse Anbieter vs. Betrug – Worauf Sie achten sollten

Wer dringend einen Kredit für Arbeitslose benötigt, stößt im Internet schnell auf verlockende Angebote: „SofortkreditEin Kredit mit Sofortauszahlung ist ein Darlehen, das besond... zum Glossar-Eintrag ohne Prüfung! Garantierte Auszahlung!“ – Doch Vorsicht: Nicht alle Angebote sind seriös!

Viele unseriöse Anbieter verlangen Vorkosten, bieten überhöhte Zinsen oder stellen Kredite in Aussicht, die am Ende nie ausgezahlt werden. Deshalb sollten Kreditnehmer genau prüfen, bei wem sie einen Kredit beantragen.

Achtung vor diesen Kreditfallen

Achtung vor diesen Kreditfallen

Diese Warnsignale deuten auf unseriöse Anbieter hin:

Diese Warnsignale deuten auf unseriöse Anbieter hin:

Vorkosten oder Bearbeitungsgebühren vor Kreditabschluss – Seriöse Kredite kosten nichts im Voraus.

Vorkosten oder Bearbeitungsgebühren vor Kreditabschluss – Seriöse Kredite kosten nichts im Voraus.

„Garantierte Kredite ohne Prüfung“ – Kein seriöser Kreditgeber vergibt Geld ohne eine Mindestprüfung.

„Garantierte Kredite ohne Prüfung“ – Kein seriöser Kreditgeber vergibt Geld ohne eine Mindestprüfung.

Überhöhte Zinssätze & versteckte Gebühren – Unbedingt das Kleingedruckte lesen!

Überhöhte Zinssätze & versteckte Gebühren – Unbedingt das Kleingedruckte lesen!

Druck durch aggressive Werbeversprechen – „Letzte Chance! Nur heute verfügbar!“ ist oft ein Trick.

Druck durch aggressive Werbeversprechen – „Letzte Chance! Nur heute verfügbar!“ ist oft ein Trick.

Keine eindeutige Anbieter-Identität – Fehlen Adresse, Impressum oder Banklizenz? Finger weg!

Keine eindeutige Anbieter-Identität – Fehlen Adresse, Impressum oder Banklizenz? Finger weg!

Tipp: Niemals Geld oder Gebühren zahlen, bevor ein Kredit bewilligt wurde!

Tipp: Niemals Geld oder Gebühren zahlen, bevor ein Kredit bewilligt wurde!

Seriöse Kreditalternativen für Arbeitslose

Seriöse Kreditalternativen für Arbeitslose

P2P-Kredite (Smava, Auxmoney) – Kredite von Privatpersonen mit fairen Konditionen

P2P-Kredite (Smava, Auxmoney) – Kredite von Privatpersonen mit fairen Konditionen

Bürgschaftskredite – Mit einem solventen Bürgen sind die Chancen auf eine Bewilligung höher

Bürgschaftskredite – Mit einem solventen Bürgen sind die Chancen auf eine Bewilligung höher

Schweizer Kredite – Kredite ohne Schufa-Abfrage, aber mit festen Einkommensanforderungen

Schweizer Kredite – Kredite ohne Schufa-Abfrage, aber mit festen Einkommensanforderungen

Kleinkredite von spezialisierten Anbietern – Geringere Summen haben oft höhere Bewilligungschancen

Kleinkredite von spezialisierten Anbietern – Geringere Summen haben oft höhere Bewilligungschancen

Wichtig: Seriöse Anbieter prüfen immer die finanzielle Situation – wenn jemand eine „sofortige AuszahlungEine schnelle Auszahlung bedeutet, dass der Kreditbetrag inn... zum Glossar-Eintrag ohne jede Prüfung“ verspricht, ist Vorsicht geboten!

Wichtig: Seriöse Anbieter prüfen immer die finanzielle Situation – wenn jemand eine „sofortige AuszahlungEine schnelle Auszahlung bedeutet, dass der Kreditbetrag inn... zum Glossar-Eintrag ohne jede Prüfung“ verspricht, ist Vorsicht geboten!

Mögliche Kreditoptionen für Arbeitslose

Mögliche Kreditoptionen für Arbeitslose

P2P-Kredite (Smava, Auxmoney)

P2P-Kredite (Smava, Auxmoney)

Höhere Annahmequote, da private Investoren Kredite vergeben

Höhere Annahmequote, da private Investoren Kredite vergeben

Auch mit negativer Schufa oder unregelmäßigem Einkommen möglich

Auch mit negativer Schufa oder unregelmäßigem Einkommen möglich

Oft höhere Zinsen als klassische Bankkredite

Oft höhere Zinsen als klassische Bankkredite

Bürgschaftskredite

Bürgschaftskredite

Mehr Chancen auf Bewilligung, da ein Bürge finanziell absichert

Mehr Chancen auf Bewilligung, da ein Bürge finanziell absichert

Günstigere Konditionen als Kredite ohne Sicherheiten

Günstigere Konditionen als Kredite ohne Sicherheiten

Bürge haftet mit seinem Einkommen/Vermögen

Bürge haftet mit seinem Einkommen/Vermögen

Schweizer Kredite (ohne Schufa)

Schweizer Kredite (ohne Schufa)

Keine Schufa-Abfrage, daher geeignet für Menschen mit negativen Einträgen

Keine Schufa-Abfrage, daher geeignet für Menschen mit negativen Einträgen

Diskrete Kreditvergabe ohne Einfluss auf den Schufa-Score

Diskrete Kreditvergabe ohne Einfluss auf den Schufa-Score

Sehr hohe Zinsen und strenge Einkommensanforderungen

Sehr hohe Zinsen und strenge Einkommensanforderungen

Tipp: Kredite mit Bürgschaft haben die höchsten Bewilligungschancen – P2P-Kredite sind eine gute Alternative, falls klassische Banken ablehnen.

Tipp: Kredite mit Bürgschaft haben die höchsten Bewilligungschancen – P2P-Kredite sind eine gute Alternative, falls klassische Banken ablehnen.

Wie hoch sollte mein Kredit sein? – Kreditrechner

Wie hoch sollte mein Kredit sein? – Kreditrechner

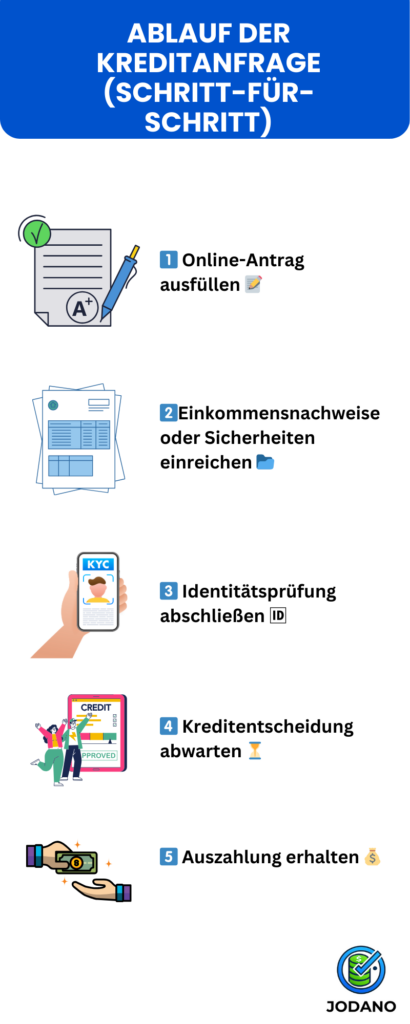

Schritt-für-Schritt-Anleitung zur Kreditanfrage

Schritt-für-Schritt-Anleitung zur Kreditanfrage

Viele Antragsteller sind unsicher, wie der Kreditprozess für Arbeitslose abläuft und welche Schritte sie beachten müssen. Damit die Chancen auf eine Bewilligung steigen, sollte der Antrag gut vorbereitet sein.

Mit dieser Anleitung gehen Sie Schritt für Schritt zum Kredit!

Mit dieser Anleitung gehen Sie Schritt für Schritt zum Kredit!

Anbieter auswählen & Vergleich starten

Anbieter auswählen & Vergleich starten

Nicht jeder Kreditgeber vergibt Darlehen an Arbeitslose – ein Vergleich seriöser Anbieter ist essenziell.

Nicht jeder Kreditgeber vergibt Darlehen an Arbeitslose – ein Vergleich seriöser Anbieter ist essenziell.

Prüfen Sie Zinsen, Laufzeiten und Anforderungen (z. B. Einkommensnachweise, Sicherheiten).

Prüfen Sie Zinsen, Laufzeiten und Anforderungen (z. B. Einkommensnachweise, Sicherheiten).

Meiden Sie Anbieter mit Vorkosten oder dubiosen „Sofortkrediten ohne Prüfung“.

Meiden Sie Anbieter mit Vorkosten oder dubiosen „Sofortkrediten ohne Prüfung“.

Tipp: Nutzen Sie unseren KreditvergleichEin Kreditvergleich hilft dabei, die besten Kreditangebote v... zum Glossar-Eintrag, um seriöse Angebote zu finden.

Tipp: Nutzen Sie unseren KreditvergleichEin Kreditvergleich hilft dabei, die besten Kreditangebote v... zum Glossar-Eintrag, um seriöse Angebote zu finden.

Online-Antrag ausfüllen

Online-Antrag ausfüllen

Die meisten Anbieter bieten digitale Kreditanträge, die in wenigen Minuten ausgefüllt sind.

Die meisten Anbieter bieten digitale Kreditanträge, die in wenigen Minuten ausgefüllt sind.

Wichtige Angaben: Gewünschter Kreditbetrag, Laufzeit, persönliche Daten, Einkommensverhältnisse.

Wichtige Angaben: Gewünschter Kreditbetrag, Laufzeit, persönliche Daten, Einkommensverhältnisse.

Wahrheitsgemäße Angaben sind essenziell – falsche Informationen führen zur sofortigen Ablehnung.

Wahrheitsgemäße Angaben sind essenziell – falsche Informationen führen zur sofortigen Ablehnung.

Hinweis: Ein Antrag ist unverbindlich, solange kein Vertrag unterschrieben wurde.

Hinweis: Ein Antrag ist unverbindlich, solange kein Vertrag unterschrieben wurde.

Unterlagen & Sicherheiten einreichen

Unterlagen & Sicherheiten einreichen

Kreditgeber verlangen oft zusätzliche Nachweise, um die Bonität zu prüfen:

Kreditgeber verlangen oft zusätzliche Nachweise, um die Bonität zu prüfen:

Einkommensnachweise (z. B. Rentenbescheid, Unterhaltszahlungen)

Einkommensnachweise (z. B. Rentenbescheid, Unterhaltszahlungen)

Kontoauszüge (zur Überprüfung finanzieller Verhältnisse)

Kontoauszüge (zur Überprüfung finanzieller Verhältnisse)

Sicherheiten (z. B. Bürge oder Wertgegenstände)

Sicherheiten (z. B. Bürge oder Wertgegenstände)

Tipp: Wer einen Bürgen oder Mitantragsteller hat, sollte diesen frühzeitig ins Verfahren einbinden.

Tipp: Wer einen Bürgen oder Mitantragsteller hat, sollte diesen frühzeitig ins Verfahren einbinden.

Kreditentscheidung abwarten

Kreditentscheidung abwarten

Nach Einreichung der Unterlagen erfolgt die Bonitätsprüfung – je nach Anbieter kann das einige Stunden oder Tage dauern.

Nach Einreichung der Unterlagen erfolgt die Bonitätsprüfung – je nach Anbieter kann das einige Stunden oder Tage dauern.

Sofortzusage ≠ SofortauszahlungEine Sofortauszahlung bedeutet, dass das Geld eines Kredits ... zum Glossar-Eintrag!

Sofortzusage ≠ SofortauszahlungEine Sofortauszahlung bedeutet, dass das Geld eines Kredits ... zum Glossar-Eintrag!

Sofortzusage bedeutet, dass der Antrag vorab genehmigt wurde.

Sofortzusage bedeutet, dass der Antrag vorab genehmigt wurde.

Die finale Entscheidung erfolgt erst nach Prüfung der Unterlagen.

Die finale Entscheidung erfolgt erst nach Prüfung der Unterlagen.

Tipp: Anbieter mit Sofortauszahlung zahlen den Kredit oft innerhalb von 24–48 Stunden nach der endgültigen Genehmigung aus.

Tipp: Anbieter mit Sofortauszahlung zahlen den Kredit oft innerhalb von 24–48 Stunden nach der endgültigen Genehmigung aus.

Auszahlung erhalten

Auszahlung erhalten

Ist der Kredit genehmigt, wird der Betrag auf das angegebene Konto überwiesen.

Ist der Kredit genehmigt, wird der Betrag auf das angegebene Konto überwiesen.

Je nach Bank kann die Auszahlung noch am selben Tag oder innerhalb weniger Tage erfolgen.

Je nach Bank kann die Auszahlung noch am selben Tag oder innerhalb weniger Tage erfolgen.

Anschließend beginnen die monatlichen Ratenzahlungen nach dem vereinbarten Tilgungsplan.

Anschließend beginnen die monatlichen Ratenzahlungen nach dem vereinbarten Tilgungsplan.

Wichtig: Lesen Sie vor der Unterschrift die Kreditkonditionen genau durch, um versteckte Gebühren zu vermeiden!

Wichtig: Lesen Sie vor der Unterschrift die Kreditkonditionen genau durch, um versteckte Gebühren zu vermeiden!

In 5 Schritten zum Kredit – So funktioniert die Antragstellung

Wie beantrage ich als Arbeitsloser einen Kredit?

Wie beantrage ich als Arbeitsloser einen Kredit?

Viele Antragsteller sind unsicher, welche Schritte notwendig sind und worauf sie achten müssen. Mit der richtigen Vorbereitung steigen die Chancen auf eine Bewilligung erheblich!

Die Infografik zeigt Ihnen den gesamten Ablauf Schritt für Schritt:

Die Infografik zeigt Ihnen den gesamten Ablauf Schritt für Schritt:

Anbieter auswählen & Vergleich starten – Nicht jeder Kreditgeber akzeptiert Arbeitslose. Prüfen Sie verschiedene Optionen, bevor Sie einen Antrag stellen.

Anbieter auswählen & Vergleich starten – Nicht jeder Kreditgeber akzeptiert Arbeitslose. Prüfen Sie verschiedene Optionen, bevor Sie einen Antrag stellen.

Online-Antrag ausfüllen – Angaben zu Kreditbetrag, Laufzeit & finanzieller Situation sind wichtig. Ehrliche und vollständige Informationen erhöhen die Erfolgschancen.

Online-Antrag ausfüllen – Angaben zu Kreditbetrag, Laufzeit & finanzieller Situation sind wichtig. Ehrliche und vollständige Informationen erhöhen die Erfolgschancen.

Unterlagen & Sicherheiten einreichen – Nachweise über Einkommen, Kontoauszüge oder ein Bürge können die Bewilligung beschleunigen.

Unterlagen & Sicherheiten einreichen – Nachweise über Einkommen, Kontoauszüge oder ein Bürge können die Bewilligung beschleunigen.

Kreditentscheidung abwarten – Eine Sofortzusage bedeutet nicht immer eine Sofortauszahlung! Die finale Prüfung kann einige Zeit dauern.

Kreditentscheidung abwarten – Eine Sofortzusage bedeutet nicht immer eine Sofortauszahlung! Die finale Prüfung kann einige Zeit dauern.

Auszahlung erhalten – Nach Genehmigung wird das Geld direkt auf Ihr Konto überwiesen – meist innerhalb von 24–48 Stunden.

Auszahlung erhalten – Nach Genehmigung wird das Geld direkt auf Ihr Konto überwiesen – meist innerhalb von 24–48 Stunden.

Sehen Sie sich die Infografik an und starten Sie Ihren Kreditantrag!

Sehen Sie sich die Infografik an und starten Sie Ihren Kreditantrag!

Häufige Fehler vermeiden – So klappt’s

Häufige Fehler vermeiden – So klappt’s

Ein Kredit für Arbeitslose ist möglich, aber nur unter bestimmten Bedingungen. Viele Antragsteller machen jedoch vermeidbare Fehler, die zu einer sofortigen Ablehnung oder schlechten Kreditkonditionen führen können. Damit Ihr Antrag erfolgreich ist, sollten Sie die folgenden häufigen Stolperfallen vermeiden.

Nicht zu hohe Kreditsummen beantragen

Nicht zu hohe Kreditsummen beantragen

Realistische Kreditsummen haben eine höhere Bewilligungsquote!

Realistische Kreditsummen haben eine höhere Bewilligungsquote!

- Geringere Beträge (1.000–3.000 €) sind wahrscheinlicher als hohe Darlehen.

- Banken und P2P-Kreditgeber prüfen genau, ob die monatliche Rückzahlung realistisch ist.

- Eine zu hohe Kreditanfrage kann zu einer Ablehnung oder schlechteren Konditionen führen.

Tipp: Nutzen Sie den Kreditrechner, um die ideale Höhe & Laufzeit zu berechnen.

Tipp: Nutzen Sie den Kreditrechner, um die ideale Höhe & Laufzeit zu berechnen.

Keine falschen Angaben machen

Keine falschen Angaben machen

Banken prüfen alle Angaben – Unstimmigkeiten führen zur Ablehnung!

Banken prüfen alle Angaben – Unstimmigkeiten führen zur Ablehnung!

- Einkommensquellen oder Sicherheiten dürfen nicht übertrieben oder erfunden werden.

- Kreditgeber können durch Kontoauszüge & Bonitätsprüfungen schnell erkennen, ob Angaben korrekt sind.

- Wer falsche Angaben macht, riskiert eine dauerhafte Sperre beim Anbieter.

Tipp: Seien Sie ehrlich und vollständig, um Ihre Chancen nicht zu gefährden.

Tipp: Seien Sie ehrlich und vollständig, um Ihre Chancen nicht zu gefährden.

Finger weg von unseriösen Angeboten!

Finger weg von unseriösen Angeboten!

Vorsicht vor Kreditbetrug & Abzocke!

Vorsicht vor Kreditbetrug & Abzocke!

Kredite ohne Schufa mit „Garantiezusage“ → Seriöse Anbieter prüfen immer die Bonität.

Kredite ohne Schufa mit „Garantiezusage“ → Seriöse Anbieter prüfen immer die Bonität.

Vorkosten oder Gebühren vor der Auszahlung → Seriöse Kredite kosten nichts im Voraus!

Vorkosten oder Gebühren vor der Auszahlung → Seriöse Kredite kosten nichts im Voraus!

Kein Impressum oder dubiose Kontaktadressen → Vermeiden Sie Anbieter ohne klare Identität.

Kein Impressum oder dubiose Kontaktadressen → Vermeiden Sie Anbieter ohne klare Identität.

Tipp: Nutzen Sie unseren Vergleich, um seriöse Kreditanbieter ohne Vorkosten zu finden!

Tipp: Nutzen Sie unseren Vergleich, um seriöse Kreditanbieter ohne Vorkosten zu finden!

FAQ-Bereich – Häufig gestellte Fragen zum Kredit für Arbeitslose

Ist ein Kredit für Arbeitslose mit Schufa-EintragEin Vermerk in der Datenbank der Schufa Holding AG, der Info... zum Glossar-Eintrag möglich?

Ist ein Kredit für Arbeitslose mit Schufa-EintragEin Vermerk in der Datenbank der Schufa Holding AG, der Info... zum Glossar-Eintrag möglich?

Ja, aber es kommt auf die Art des Schufa-Eintrags an.

Ja, aber es kommt auf die Art des Schufa-Eintrags an.

Leichte Schufa-Einträge (z. B. verspätete Zahlungen) sind oft noch akzeptabel.

Harte Negativeinträge (z. B. Inkasso, Haftbefehl) führen meist zur Ablehnung.

Alternativen: Schweizer Kredite, P2P-Kredite oder Kredite mit Bürgen.

Welche Banken vergeben Kredite an Arbeitslose?

Welche Banken vergeben Kredite an Arbeitslose?

Nicht alle Banken bieten Kredite für Arbeitslose an, aber es gibt Alternativen:

Nicht alle Banken bieten Kredite für Arbeitslose an, aber es gibt Alternativen:

– Direktbanken & Online-Kreditvermittler haben flexiblere Bedingungen.

– P2P-Plattformen wie Smava oder Auxmoney berücksichtigen auch Antragsteller ohne festes Einkommen.

– Kredite mit Bürgen werden von vielen Banken akzeptiert.

Tipp: Nutzen Sie einen Kreditvergleich, um passende Anbieter zu finden.

Tipp: Nutzen Sie einen Kreditvergleich, um passende Anbieter zu finden.

Gibt es eine staatliche Förderung oder Alternativen?

Gibt es eine staatliche Förderung oder Alternativen?

Ja, in einigen Fällen sind staatliche Hilfen möglich:

Ja, in einigen Fällen sind staatliche Hilfen möglich:

Jobcenter & Agentur für Arbeit bieten zinslose Darlehen für wichtige Anschaffungen (z. B. Waschmaschine, Wohnungskaution).

Mikrokredite für Existenzgründer werden gefördert, wenn Arbeitslose sich selbstständig machen wollen.

Sozialkredite & Schuldnerberatungen bieten zinsfreie Alternativen in Notlagen.

Tipp: Fragen Sie direkt bei Ihrer Arbeitsagentur nach möglichen Förderungen.

Tipp: Fragen Sie direkt bei Ihrer Arbeitsagentur nach möglichen Förderungen.

Kann ich einen Kredit für einen Führerschein bekommen?

Kann ich einen Kredit für einen Führerschein bekommen?

Ja, unter bestimmten Voraussetzungen.

Ja, unter bestimmten Voraussetzungen.

Ein Führerschein kann die Jobchancen verbessern, daher sind einige Anbieter bereit, Kredite für diesen Zweck zu vergeben.

Alternativen: In einigen Bundesländern gibt es staatliche Zuschüsse oder Darlehen für arbeitslose Führerscheinanwärter.

P2P-Kredite oder Kredit mit Bürgen erhöhen die Annahmewahrscheinlichkeit.

Fazit & Call-to-Action

Fazit & Call-to-Action

Ein Kredit für Arbeitslose ist nicht unmöglich, aber es gibt einige Hürden. Banken und Kreditgeber prüfen genau, ob ein Antragsteller die finanziellen Voraussetzungen erfüllt. Doch mit der richtigen Strategie und realistischen Erwartungen gibt es durchaus seriöse Finanzierungswege.

So erhöhen Sie Ihre Chancen auf eine Kreditbewilligung:

So erhöhen Sie Ihre Chancen auf eine Kreditbewilligung:

Kleinere Kreditbeträge bevorzugen – Je niedriger die Summe, desto höher die Wahrscheinlichkeit einer Genehmigung.

Kleinere Kreditbeträge bevorzugen – Je niedriger die Summe, desto höher die Wahrscheinlichkeit einer Genehmigung.

Sicherheiten oder Bürgen nutzen – Ein zweiter Antragsteller kann die Bonität erheblich verbessern.

Sicherheiten oder Bürgen nutzen – Ein zweiter Antragsteller kann die Bonität erheblich verbessern.

Auf seriöse Anbieter setzen – Keine Vorkosten zahlen & Angebote genau prüfen.

Auf seriöse Anbieter setzen – Keine Vorkosten zahlen & Angebote genau prüfen.

Wichtig: Vorsicht vor unseriösen Angeboten! Kredite mit „garantierter Sofortauszahlung ohne Prüfung“ sind meist Betrug oder haben extrem hohe Zinsen.

Wichtig: Vorsicht vor unseriösen Angeboten! Kredite mit „garantierter Sofortauszahlung ohne Prüfung“ sind meist Betrug oder haben extrem hohe Zinsen.

Jetzt Kreditchancen prüfen & vergleichen!

Jetzt Kreditchancen prüfen & vergleichen!

Voraussetzungen für einen Kredit ohne festes Einkommen

Voraussetzungen für einen Kredit ohne festes Einkommen Mögliches Einkommen: Welche Einnahmen zählen als Sicherheit?

Mögliches Einkommen: Welche Einnahmen zählen als Sicherheit?

Sicherheiten & Alternativen: So erhöhen Sie Ihre Kreditchancen

Sicherheiten & Alternativen: So erhöhen Sie Ihre Kreditchancen

Risiken & BonitätsprüfungDie Bonitätsprüfung bewertet die Kreditwürdigkeit eines p... zum Glossar-Eintrag: Das müssen Sie beachten

Risiken & BonitätsprüfungDie Bonitätsprüfung bewertet die Kreditwürdigkeit eines p... zum Glossar-Eintrag: Das müssen Sie beachten

Seriöse Anbieter vs. Betrug – Worauf Sie achten sollten

Seriöse Anbieter vs. Betrug – Worauf Sie achten sollten Achtung vor diesen Kreditfallen

Achtung vor diesen Kreditfallen

Seriöse Kreditalternativen für Arbeitslose

Seriöse Kreditalternativen für Arbeitslose

Welche Kreditoptionen gibt es? – Vergleichstabelle

Welche Kreditoptionen gibt es? – Vergleichstabelle Ja

Ja Ja

Ja Nein

Nein Mögliche Kreditoptionen für Arbeitslose

Mögliche Kreditoptionen für Arbeitslose

Wie hoch sollte mein Kredit sein? – Kreditrechner

Wie hoch sollte mein Kredit sein? – Kreditrechner

Schritt-für-Schritt-Anleitung zur Kreditanfrage

Schritt-für-Schritt-Anleitung zur Kreditanfrage

Anbieter auswählen & Vergleich starten

Anbieter auswählen & Vergleich starten

Online-Antrag ausfüllen

Online-Antrag ausfüllen

Unterlagen & Sicherheiten einreichen

Unterlagen & Sicherheiten einreichen

Kreditentscheidung abwarten

Kreditentscheidung abwarten

Auszahlung erhalten

Auszahlung erhalten

Wie beantrage ich als Arbeitsloser einen Kredit?

Wie beantrage ich als Arbeitsloser einen Kredit?

Häufige Fehler vermeiden – So klappt’s

Häufige Fehler vermeiden – So klappt’s Nicht zu hohe Kreditsummen beantragen

Nicht zu hohe Kreditsummen beantragen

Keine falschen Angaben machen

Keine falschen Angaben machen

Finger weg von unseriösen Angeboten!

Finger weg von unseriösen Angeboten!

Ist ein Kredit für Arbeitslose mit Schufa-EintragEin Vermerk in der Datenbank der Schufa Holding AG, der Info... zum Glossar-Eintrag möglich?

Ist ein Kredit für Arbeitslose mit Schufa-EintragEin Vermerk in der Datenbank der Schufa Holding AG, der Info... zum Glossar-Eintrag möglich? Welche Banken vergeben Kredite an Arbeitslose?

Welche Banken vergeben Kredite an Arbeitslose? Gibt es eine staatliche Förderung oder Alternativen?

Gibt es eine staatliche Förderung oder Alternativen? Kann ich einen Kredit für einen Führerschein bekommen?

Kann ich einen Kredit für einen Führerschein bekommen? Fazit & Call-to-Action

Fazit & Call-to-Action

Jetzt Kreditchancen prüfen & vergleichen!

Jetzt Kreditchancen prüfen & vergleichen!