Kredit abgelehnt – was tun? Die besten Lösungen & Alternativen

Sie haben einen Kreditantrag gestellt und eine Ablehnung erhalten?

Das kann frustrierend sein, doch es bedeutet nicht, dass es keine weiteren Möglichkeiten gibt.

Viele Kreditnehmer erleben Ablehnungen, oft aus Gründen, die sich beheben lassen.

In diesem Artikel erfahren Sie, warum Ihr Antrag möglicherweise abgelehnt wurde und welche Schritte Sie unternehmen können, um Ihre Chancen auf eine erfolgreiche Kreditbewilligung zu verbessern.

Wir zeigen Ihnen, wie Sie Ihre Bonität optimieren, welche Alternativen es gibt und worauf Sie beim nächsten Kreditantrag achten sollten.

Nutzen Sie unsere Checkliste und Vergleichstabelle, um gezielt die besten Optionen für Ihre Situation zu finden.

So erhöhen Sie Ihre Erfolgschancen und vermeiden häufige Fehler.

Schritt für Schritt zur besseren Kreditbewilligung

Nach einer KreditablehnungEine Kreditablehnung erfolgt, wenn eine Bank oder ein Kredit... zum Glossar-Eintrag ist es wichtig, gezielt die Ursachen zu analysieren und die eigenen Chancen zu verbessern.

In unserer interaktiven Infografik zeigen wir Ihnen die wichtigsten Maßnahmen und Alternativen auf einen Blick.

Nutzen Sie das Akkordeon-Element, um detaillierte Informationen zu jedem Schritt zu erhalten.

In der ersten Spalte finden Sie die häufigsten Ablehnungsgründe und in der zweiten Spalte die besten Lösungen, um Ihre KreditwürdigkeitDie Bonität bezeichnet die Kreditwürdigkeit einer Person o... zum Glossar-Eintrag zu optimieren.

Im Weiteren lernen Sie Möglichkeiten zur Verbesserung Ihrer Kreditwürdigkeit.

So nutzen Sie die Infografik:

- Klicken Sie auf eine der Kategorien, um mehr über die jeweiligen Ursachen oder Lösungen zu erfahren.

- Arbeiten Sie die Schritte systematisch durch, um Ihre Bonität zu verbessern und Ihre Chancen auf einen erfolgreichen Kreditantrag zu steigern.

Falls klassische Banken Ihnen keinen Kredit gewähren, finden Sie in unserer Vergleichstabelle alternative Finanzierungsmöglichkeiten, die zu Ihrer Situation passen könnten.

Nutzen Sie auch unseren umfassenden KreditvergleichEin Kreditvergleich hilft dabei, die besten Kreditangebote v... zum Glossar-Eintrag, um sich über weitere Finanzierungsmöglichkeiten zu informieren.

Warum wurde der Kredit abgelehnt? Häufige Gründe

Die Ablehnung eines Kreditantrags kann verschiedene Ursachen haben.

Banken und Kreditinstitute prüfen sorgfältig die Bonität eines Antragstellers, um das Risiko eines Zahlungsausfalls zu minimieren.

Hier sind die häufigsten Gründe, warum Kreditanträge abgelehnt werden:

1. Schlechte SchufaDie Schufa (Schutzgemeinschaft für allgemeine Kreditsicheru... zum Glossar-Eintrag oder negativer Eintrag

Ein negativer Schufa-EintragEin Vermerk in der Datenbank der Schufa Holding AG, der Info... zum Glossar-Eintrag ist einer der häufigsten Ablehnungsgründe.

Banken nutzen die Schufa, um die Kreditwürdigkeit eines Antragstellers zu bewerten.

- Unbezahlte Rechnungen oder Mahnverfahren

- Zu viele frühere Kreditanfragen in kurzer Zeit

- Gerichtliche Einträge oder Insolvenzverfahren

Tipp: Fordern Sie eine kostenlose Selbstauskunft bei der Schufa an und prüfen Sie, ob es fehlerhafte oder veraltete Einträge gibt, die korrigiert werden können.

2. Zu geringes oder unsicheres Einkommen

Die Bank möchte sicherstellen, dass der Antragsteller die monatlichen Raten bezahlen kann.

Folgende Gründe können zur Ablehnung führen:

- Einkommen unterhalb der Mindesteinkommensgrenze

- Hoher Anteil an variablen Einkünften (z. B. Provisionen)

- Befristete oder unsichere Arbeitsverhältnisse

Tipp: Falls möglich, ein regelmäßiges, stabiles Einkommen nachweisen oder einen zweiten Antragsteller hinzunehmen.

3. Hohe bestehende Schulden oder zu viele laufende Kredite

Eine zu hohe Schuldenlast kann dazu führen, dass ein neuer Kredit abgelehnt wird.

Banken prüfen das Verhältnis zwischen Einkommen und monatlichen Verpflichtungen (Schuldenquote).

- Bestehende Kredite mit hohen Raten

- Zahlreiche Kreditkarten mit offenen Salden

- Überziehung des Dispokredits

Tipp: Eine UmschuldungUnter Umschuldung versteht man die Ablösung eines bestehend... zum Glossar-Eintrag oder Zusammenfassung bestehender Kredite kann helfen, die monatliche Belastung zu senken und die Kreditwürdigkeit zu verbessern.

4. Unzureichende Sicherheiten oder fehlender BürgeEin Bürge ist eine Person, die im Falle von Zahlungsunfähi... zum Glossar-Eintrag

Viele Kredite erfordern Sicherheiten oder einen Bürgen, insbesondere wenn die Bonität nicht optimal ist.

- Kein Eigenkapital bei Immobilienfinanzierungen

- Kein zweiter Kreditnehmer oder Bürge bei schwacher Bonität

Tipp: Falls möglich, einen Bürgen oder eine zusätzliche Sicherheit anbieten.

5. Befristeter Arbeitsvertrag oder Selbstständigkeit

Ein befristeter Arbeitsvertrag oder eine selbstständige Tätigkeit ohne stabile Einnahmen kann das Risiko für die Bank erhöhen.

- Keine langfristige Arbeitsplatzsicherheit

- Unregelmäßige oder schwankende Einnahmen

- Weniger als zwei Jahre Selbstständigkeit

Tipp: Selbstständige sollten möglichst betriebswirtschaftliche Auswertungen (BWA) und Steuerbescheide der letzten Jahre vorlegen, um die Stabilität ihres Einkommens zu belegen.

6. Fehlende oder fehlerhafte Angaben im Kreditantrag

Unvollständige oder fehlerhafte Angaben können dazu führen, dass der Antrag abgelehnt wird.

- Falsche Angaben zu Einkommen oder Schulden

- Unvollständige Nachweise oder Dokumente

- Fehlerhafte Kontaktdaten oder Identitätsnachweise

Tipp: Alle Angaben sorgfältig prüfen und vollständige Unterlagen einreichen, um Verzögerungen oder Ablehnungen zu vermeiden.

Weiterführende Informationen

- Schufa verbessern: So bereinigen Sie Ihren Schufa-Score

- Umschuldung: Wie Sie bestehende Kredite clever zusammenfassen

- Alternative Finanzierungsoptionen bei schlechter Bonität

Durch eine genaue Analyse der Ablehnungsgründe können Kreditnehmer gezielt Maßnahmen ergreifen, um ihre Chancen auf eine Bewilligung zu erhöhen.

Im nächsten Abschnitt zeigen wir, welche Schritte nach einer Kreditablehnung sinnvoll sind.

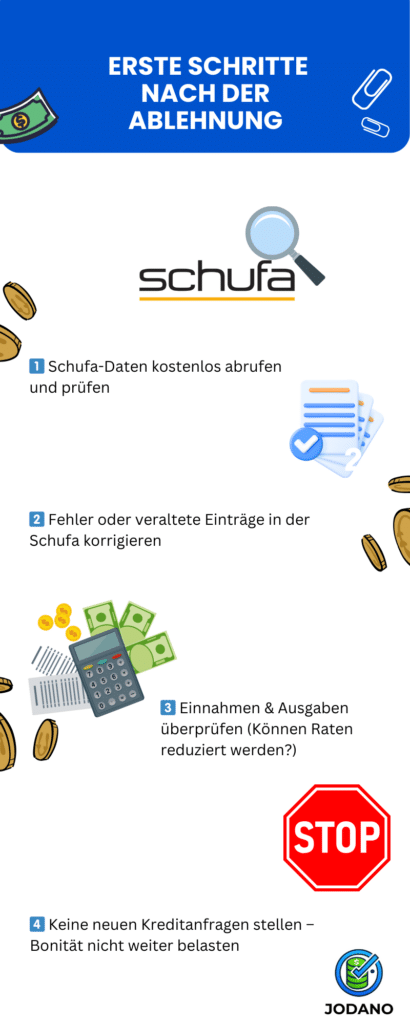

Erste Schritte nach einer Kreditablehnung

Eine Kreditablehnung bedeutet nicht, dass es keine weiteren Möglichkeiten gibt.

Mit den richtigen Schritten können Sie Ihre Situation verbessern und Ihre Chancen auf eine erfolgreiche Kreditbewilligung erhöhen.

1. Schufa-Daten kostenlos prüfen und Fehler korrigieren

Die Schufa spielt eine entscheidende Rolle bei der Kreditvergabe.

Ein schlechter Score oder veraltete Einträge können zur Ablehnung führen.

- Fordern Sie eine kostenlose Selbstauskunft bei der Schufa an (einmal pro Jahr möglich).

- Überprüfen Sie Ihre Einträge auf Fehler oder veraltete Informationen.

- Falls unberechtigte oder fehlerhafte Einträge vorhanden sind, beantragen Sie eine Korrektur oder Löschung.

Warum ist das wichtig?

Eine Bereinigung falscher Einträge kann Ihre Bonität sofort verbessern und die Chancen auf eine zukünftige Kreditzusage erhöhen.

2. Einnahmen und Ausgaben analysieren

Banken prüfen genau, ob Ihre monatlichen Einnahmen ausreichen, um die Kreditraten zuverlässig zu zahlen.

- Erstellen Sie eine Übersicht über Ihr Einkommen und Ihre monatlichen Fixkosten.

- Prüfen Sie, ob Sie zusätzliche Einnahmen angeben können (z. B. Nebenjob, Unterhalt, Mieteinnahmen).

- Reduzieren Sie unnötige Ausgaben, um Ihre finanzielle Situation zu stabilisieren.

Warum ist das wichtig?

Ein solides finanzielles Polster kann Ihre Kreditwürdigkeit steigern und Ihnen bessere Konditionen sichern.

3. Weitere Kreditanfragen vermeiden

Nach einer Ablehnung ist es ratsam, nicht sofort weitere Kreditanfragen zu stellen.

- Jede abgelehnte Kreditanfrage wird in der Schufa vermerkt und kann Ihre Bonität weiter belasten.

- Fragen Sie bei der Bank nach den genauen Ablehnungsgründen, bevor Sie einen neuen Antrag stellen.

- Nutzen Sie sogenannte konditionenschonende Anfragen, die keine negativen Auswirkungen auf Ihre Bonität haben.

Warum ist das wichtig?

Zahlreiche Anfragen in kurzer Zeit können den Eindruck erwecken, dass Sie dringend Geld benötigen, was sich negativ auf Ihre Kreditwürdigkeit auswirkt.

4. Alternativen zu Banken prüfen

Wenn klassische Banken Ihren Antrag ablehnen, gibt es dennoch alternative Finanzierungsoptionen.

- Minikredite oder Kurzzeitkredite können bei geringem Kapitalbedarf eine Lösung sein.

- P2P-Kredite bieten die Möglichkeit, Geld von Privatpersonen zu leihen.

- Kredit ohne Schufa kann eine Option sein, erfordert aber eine genaue Prüfung der Anbieter.

- Ein BürgschaftskreditEin Kredit mit Bürgschaft ist ein Darlehen, bei dem ein Bü... zum Glossar-Eintrag kann helfen, wenn eine vertrauenswürdige Person als Bürge eintritt.

Warum ist das wichtig?

Alternative Kreditformen bieten oft flexiblere Vergabekriterien und können trotz einer schlechten Bonität eine Lösung sein.

Nächste Schritte

Nutzen Sie unsere Checkliste mit den wichtigsten Maßnahmen nach einer Kreditablehnung. So behalten Sie den Überblick und können gezielt an Ihrer Kreditwürdigkeit arbeiten.

Checkliste: Die wichtigsten Schritte nach einer Kreditablehnung

Nach einer Kreditablehnung ist es entscheidend, schnell die richtigen Maßnahmen zu ergreifen. Unsere praktische Checkliste hilft Ihnen dabei, systematisch Ihre Kreditwürdigkeit zu verbessern und die besten Alternativen zu prüfen.

Laden Sie die Checkliste herunter oder arbeiten Sie sie direkt durch, um Ihre Chancen auf eine erfolgreiche Kreditbewilligung zu erhöhen.

Inhalte der Checkliste:

✔ Ursachen für die Ablehnung identifizieren

✔ Schufa-Eintrag prüfen und korrigieren

✔ Einkommen und Ausgaben optimieren

✔ Alternativen zum klassischen Bankkredit prüfen

✔ Fehler beim erneuten Antrag vermeiden

Nutzen Sie die Checkliste als Leitfaden, um gezielt die nächsten Schritte zu planen.

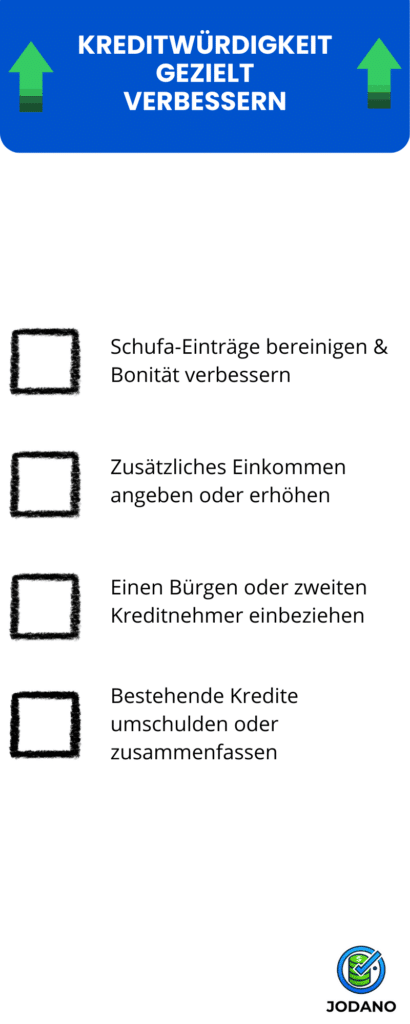

Wie kann man seine Kreditwürdigkeit verbessern?

Eine Kreditablehnung bedeutet oft, dass die Bank Ihr finanzielles Risiko als zu hoch einstuft.

Die gute Nachricht: Ihre Kreditwürdigkeit ist nicht in Stein gemeißelt.

Durch gezielte Maßnahmen können Sie Ihre Bonität optimieren und Ihre Chancen auf eine Kreditbewilligung erhöhen.

1. Fehlerhafte Schufa-Einträge löschen lassen

Fehlhafte oder veraltete Einträge in der Schufa können Ihre Bonität stark beeinträchtigen.

- Fordern Sie eine kostenlose Schufa-Selbstauskunft an (einmal pro Jahr möglich).

- Prüfen Sie, ob falsche oder veraltete Informationen enthalten sind.

- Beantragen Sie die Korrektur oder Löschung von fehlerhaften Einträgen direkt bei der Schufa.

Tipp: Negative Einträge bleiben meist drei Jahre bestehen. Falls eine Forderung beglichen wurde, können Sie eine vorzeitige Löschung beantragen.

2. Zweit- oder Nebeneinkommen angeben

Ein höheres Einkommen verbessert Ihre Bonität und Ihre Chancen auf eine Kreditzusage.

- Falls möglich, ein Nebeneinkommen aus selbstständiger Tätigkeit oder einem Nebenjob nachweisen.

- Ehegatten- oder Partnereinkommen im Antrag berücksichtigen, falls eine gemeinsame Haushaltsführung besteht.

- Weitere regelmäßige Einkünfte wie Mieteinnahmen oder Unterhaltszahlungen angeben.

Tipp: Banken berücksichtigen nur nachhaltige und stabile Einnahmequellen. Ein kurzfristiger Nebenverdienst reicht oft nicht aus.

3. Bürgen oder zweiten Kreditnehmer einbeziehen

Falls Ihre eigene Bonität nicht ausreicht, kann ein Bürge oder zweiter Kreditnehmer die Annahmewahrscheinlichkeit erhöhen.

- Ein Bürge mit guter Bonität kann das Risiko für die Bank senken.

- Ein zweiter Kreditnehmer (z. B. Ehepartner) kann das Gesamteinkommen im Antrag erhöhen.

- Achten Sie darauf, dass der Bürge sich der rechtlichen Konsequenzen bewusst ist.

Tipp: Die beste Option ist ein Mitantragsteller, da hier beide gleichberechtigt für den Kredit haften und die Chancen auf eine Zusage steigen.

4. Bestehende Kredite umschulden oder konsolidieren

Zu viele bestehende Kredite können Ihre Bonität belasten, insbesondere wenn die monatlichen Raten hoch sind.

- Prüfen Sie, ob eine Umschuldung möglich ist, um bestehende Kredite mit günstigeren Konditionen zu ersetzen.

- Falls mehrere kleine Kredite bestehen, kann eine Kreditkonsolidierung helfen, eine übersichtlichere Finanzierung mit niedrigeren Raten zu schaffen.

- Vermeiden Sie es, gleichzeitig mehrere laufende Kredite zu bedienen, da dies Ihre Kreditwürdigkeit verringern kann.

Tipp: Banken sehen eine hohe Verschuldung als Risiko. Eine gezielte Umschuldung kann helfen, Ihre finanzielle Situation transparenter und stabiler zu gestalten.

Zwischenergebnis: Kleine Veränderungen, große Wirkung

Durch gezielte Maßnahmen können Sie Ihre Kreditwürdigkeit Schritt für Schritt verbessern.

Viele Banken legen Wert auf eine stabile finanzielle Situation und eine positive Schufa.

Falls Sie eine Kreditablehnung erhalten haben, lohnt es sich, an Ihrer Bonität zu arbeiten, bevor Sie einen neuen Antrag stellen.

Im nächsten Abschnitt sehen wir uns alternative Finanzierungsmöglichkeiten an, die trotz schlechter Bonität infrage kommen.

Alternativen zum klassischen Bankkredit

Nicht jeder Kredit wird von einer Bank vergeben – es gibt zahlreiche Alternativen, die auch bei schlechter Bonität oder einer Kreditablehnung infrage kommen.

In diesem Abschnitt stellen wir die wichtigsten Optionen vor, die eine Finanzierung trotz einer vorherigen Ablehnung ermöglichen.

1. Minikredite für kurzfristigen Finanzbedarf

Minikredite sind Darlehen mit kleinen Summen, die oft innerhalb weniger Tage ausgezahlt werden.

Vorteile:

- Schnelle Bewilligung, oft innerhalb von 24 Stunden

- Geringe Anforderungen an Bonität

- Ideal für kurzfristige finanzielle Engpässe

Nachteile:

- Sehr hohe Zinsen und zusätzliche Gebühren für Expressauszahlungen

- Kurze Laufzeiten, meist zwischen 30 und 90 Tagen

- Niedrige Kreditbeträge, oft nur bis 3.000 €

Geeignet für:

Personen, die schnell eine kleine Summe benötigen und sicherstellen können, dass sie den Kredit in kurzer Zeit zurückzahlen.

2. P2P-Kredite (Darlehen von Privatpersonen)

Bei P2P-Krediten (Peer-to-Peer-Krediten) werden Darlehen nicht von Banken, sondern von privaten Investoren vergeben.

Vorteile:

- Flexiblere Vergabekriterien als bei Banken

- Individuelle Zinssätze je nach Bonität

- Möglichkeit, trotz Schufa-Eintrag einen Kredit zu erhalten

Nachteile:

- Kein SofortkreditEin Kredit mit Sofortauszahlung ist ein Darlehen, das besond... zum Glossar-Eintrag, da Investoren erst zusagen müssen

- Zinsen können hoch sein, wenn das Risiko als hoch eingestuft wird

- Keine Garantie auf eine vollständige Finanzierung

Geeignet für:

Personen mit mittlerer Bonität, die bereit sind, sich über Kreditplattformen mit privaten Investoren zu verbinden.

3. Kredit ohne SchufaEin Kredit ohne SCHUFA ist ein Darlehen, bei dem keine klass... zum Glossar-Eintrag – Chancen und Risiken

Ein Kredit ohne Schufa wird meist von ausländischen Banken vergeben und hat seine eigenen Vor- und Nachteile.

Vorteile:

- Keine Schufa-Abfrage und kein Schufa-Eintrag

- Kann trotz negativer Schufa vergeben werden

- Feste Laufzeiten und Konditionen

Nachteile:

- Sehr hohe Zinsen im Vergleich zu regulären Bankkrediten

- Oft strengere Einkommensnachweise erforderlich

- Gefahr unseriöser Anbieter – unbedingt auf geprüfte KreditvermittlerEin Kreditvermittler ist eine Institution oder Plattform, di... zum Glossar-Eintrag achten

Geeignet für:

Personen mit negativer Schufa, die keine Alternative über reguläre Banken oder P2P-Kredite finden.

4. Bürgschaftskredit: Ein Bürge kann helfen

Ein Bürgschaftskredit bedeutet, dass eine dritte Person als Sicherheit für den Kredit eintritt.

Vorteile:

- Höhere Wahrscheinlichkeit einer Bewilligung

- Günstigere Zinsen dank Bürgschaft

- Auch bei schwächerer Bonität oft machbar

Nachteile:

- Risiko für den Bürgen: Bei Zahlungsausfall haftet er mit seinem eigenen Vermögen

- Nicht jeder ist bereit, als Bürge zu fungieren

- Banken prüfen den Bürgen ebenfalls auf Bonität

Geeignet für:

Personen, die eine vertrauenswürdige Person mit guter Bonität als Bürgen haben.

5. Umschuldung: Bestehende Kredite optimieren

Falls mehrere bestehende Kredite eine neue Finanzierung erschweren, kann eine Umschuldung sinnvoll sein.

Vorteile:

- Senkung der monatlichen Belastung durch bessere Konditionen

- Mehr Übersichtlichkeit durch Zusammenfassung mehrerer Kredite

- Möglichkeit, teure Kredite durch günstigere zu ersetzen

Nachteile:

- Nicht immer günstiger, wenn Vorfälligkeitsentschädigungen anfallen

- Erfordert oft eine stabile Bonität für neue Konditionen

Geeignet für:

Personen mit mehreren laufenden Krediten, die ihre finanzielle Situation optimieren möchten.

Vergleichstabelle der Kreditalternativen

| Alternative | Vorteile | Nachteile | Für wen geeignet? |

|---|---|---|---|

| MinikreditEin Minikredit ist ein kurzfristiger Kredit mit geringen Bet... zum Glossar-Eintrag |

|

|

Kurzfristiger Finanzbedarf |

| P2P-Kredit |

|

|

Mittlere Bonität |

| Kredit ohne Schufa |

|

|

Personen mit schlechter Schufa |

| Bürgschaftskredit |

|

|

Personen mit finanzieller Unterstützung |

| Umschuldungskredit |

|

|

Personen mit mehreren laufenden Krediten |

Falls eine Bank Ihren Antrag abgelehnt hat, bedeutet das nicht, dass es keine Möglichkeiten mehr gibt.

Jede der genannten Alternativen kann eine sinnvolle Lösung sein – je nach finanzieller Situation und Kreditbedarf.

Im nächsten Abschnitt erfahren Sie, worauf Sie achten sollten, bevor Sie einen neuen Kreditantrag stellen.

Neuer Kreditantrag: Diese Fehler vermeiden

Nach einer Kreditablehnung ist es wichtig, nicht überstürzt einen neuen Antrag zu stellen.

Stattdessen sollten Sie gezielt Ihre Bonität verbessern und strategisch vorgehen, um die Chancen auf eine Bewilligung zu maximieren.

Hier sind die häufigsten Fehler, die vermieden werden sollten – und wie Sie es besser machen können.

1. Nur bei realistischen Anbietern anfragen

Nicht jede Bank oder jeder Kreditgeber hat dieselben Vergabekriterien.

Fehler:

- Kreditanfragen bei Banken, die strenge Bonitätsanforderungen haben

- Mehrere Anfragen gleichzeitig stellen und dadurch den Schufa-Score belasten

Besser machen:

- Anbieter auswählen, die auch Kredite bei mittlerer oder schwächerer Bonität vergeben

- Vorab prüfen, welche Anforderungen erfüllt werden müssen

- Falls unsicher, eine unverbindliche Konditionsanfrage nutzen (schufa-neutral)

2. Kreditsumme anpassen

Eine zu hohe Kreditsumme kann das Risiko für die Bank erhöhen und zu einer erneuten Ablehnung führen.

Fehler:

- Dieselbe Kreditsumme wie zuvor beantragen, obwohl sie bereits abgelehnt wurde

- Zu hohe Raten ansetzen, die nicht zum Einkommen passen

Besser machen:

- Kreditsumme anpassen, indem nur das Nötigste finanziert wird

- Niedrigere Laufzeiten oder Raten mit dem Einkommen abstimmen

- Alternativ einen Minikredit oder Teilfinanzierung in Erwägung ziehen

3. Alle Dokumente korrekt und vollständig einreichen

Unvollständige Unterlagen gehören zu den häufigsten Ablehnungsgründen bei Banken.

Fehler:

- Fehlende Gehaltsnachweise, Kontoauszüge oder Einkommensbescheinigungen

- Falsche oder unvollständige Angaben im Kreditantrag

Besser machen:

- Vor dem Antrag eine Checkliste mit allen erforderlichen Dokumenten nutzen

- Einkommen, Beschäftigungsverhältnisse und sonstige Angaben korrekt angeben

- Falls Selbstständiger oder Freiberufler: BWA und Steuerbescheide bereithalten

4. Keine übereilten Entscheidungen treffen

Nach einer Ablehnung ist es verständlich, dass man schnell eine Alternative sucht.

Doch vorschnelle Entscheidungen können zu ungünstigen Konditionen führen.

Fehler:

- Sich für den erstbesten Kredit entscheiden, ohne Zinsen und Bedingungen zu vergleichen

- Hohe Gebühren oder unseriöse Kreditvermittler übersehen

Besser machen:

- Alternative Finanzierungsoptionen prüfen (siehe vorherige Kapitel)

- Angebote sorgfältig vergleichen und auf versteckte Kosten achten

- Auf Kreditangebote ohne Vorkosten setzen

Checkliste für einen erfolgreichen zweiten Antrag

✅ Anbieter mit passenden Vergabekriterien auswählen

✅ Kreditsumme anpassen und realistische Raten wählen

✅ Alle erforderlichen Dokumente vollständig einreichen

✅ Bonität durch vorherige Maßnahmen verbessern

✅ Angebote vergleichen und unseriöse Anbieter meiden

Wer diese Punkte beachtet, hat deutlich bessere Chancen, dass der zweite Kreditantrag genehmigt wird.

Fazit: Kreditablehnung ist nicht das Ende

Eine Kreditablehnung kann enttäuschend sein, bedeutet aber nicht, dass keine Finanzierung möglich ist.

Oft liegt es an vermeidbaren Fehlern oder an einer Bonität, die mit den richtigen Maßnahmen verbessert werden kann.

Wichtigste Erkenntnisse

- Eine Ablehnung hat immer Gründe – diese sollten genau analysiert werden.

- Mit gezielten Schritten, wie der Bereinigung von Schufa-Einträgen, einer Anpassung der Kreditsumme oder der Einbeziehung eines Bürgen, lassen sich die Chancen auf eine Bewilligung erhöhen.

- Alternative Finanzierungsformen, wie Minikredite oder P2P-Kredite, können eine Lösung sein, wenn klassische Banken ablehnen.

- Ein neuer Kreditantrag sollte nicht überstürzt gestellt werden – stattdessen ist es wichtig, die richtige Strategie zu wählen, um eine erneute Ablehnung zu vermeiden.

Positiver Ausblick

Auch wenn der erste Antrag abgelehnt wurde, gibt es fast immer eine Möglichkeit, dennoch einen Kredit zu erhalten.

Wer seine Finanzen optimiert, auf realistische Summen achtet und die richtigen Anbieter auswählt, kann seine Chancen deutlich verbessern.

Nächste Schritte

Nutzen Sie unsere Checkliste und Vergleichstabelle, um gezielt die beste Lösung für Ihre Situation zu finden.

Jetzt Kreditoptionen vergleichen und die beste Lösung finden.

Häufig gestellte Fragen (FAQ)

Nach einer Kreditablehnung tauchen viele Fragen auf. Hier finden Sie Antworten auf die wichtigsten Fragen rund um das Thema Kreditwürdigkeit, Alternativen und erneute Anträge.

Wie oft kann ich einen Kreditantrag stellen?

Grundsätzlich können Sie so oft einen Kreditantrag stellen, wie Sie möchten.

Allerdings ist es wichtig zu beachten, dass jede reguläre Kreditanfrage bei der Schufa vermerkt wird und sich negativ auf Ihre Bonität auswirken kann.

Besser: Nutzen Sie konditionenschonende Anfragen, die keinen Einfluss auf Ihren Schufa-Score haben. Diese Option wird von vielen seriösen Banken und Kreditvermittlern angeboten.

Verschlechtert eine Kreditablehnung meine Bonität?

Eine einzelne Ablehnung hat keinen direkten Einfluss auf Ihre Schufa oder Ihre Bonität.

Jedoch kann eine hohe Anzahl von Kreditanfragen innerhalb kurzer Zeit negativ bewertet werden, da dies den Eindruck erweckt, dass Sie dringend auf eine Finanzierung angewiesen sind.

Tipp: Stellen Sie nicht mehrere Anfragen gleichzeitig, sondern prüfen Sie vorab die Anforderungen der Anbieter.

Kann ich bei derselben Bank einen neuen Antrag stellen?

Ja, allerdings sollten Sie zunächst herausfinden, warum Ihr erster Antrag abgelehnt wurde.

Falls sich Ihre finanzielle Situation verbessert hat oder Sie zusätzliche Sicherheiten (z. B. einen Bürgen) anbieten können, steigen Ihre Chancen auf eine Bewilligung.

Wichtig: Fragen Sie die Bank nach den genauen Ablehnungsgründen und passen Sie Ihren neuen Antrag entsprechend an.

Kann ich einen Kredit ohne Schufa bekommen?

Ja, es gibt Anbieter, die Kredite ohne Schufa-Abfrage vergeben. Diese sind jedoch oft mit höheren Zinsen und strengeren Bedingungen verbunden. Zudem gibt es viele unseriöse Anbieter auf dem Markt.

Tipp: Prüfen Sie Kreditangebote sorgfältig und nutzen Sie seriöse Kreditvermittler, die mit etablierten Banken zusammenarbeiten.

Was kann ich tun, wenn mein Einkommen zu niedrig ist?

Ein zu geringes Einkommen ist einer der häufigsten Ablehnungsgründe.

Um Ihre Chancen zu verbessern, können Sie:

– Ein zusätzliches Einkommen angeben (z. B. Nebenjob, Unterhaltszahlungen, Mieteinnahmen).

– Einen Bürgen oder Mitantragsteller in den Antrag aufnehmen.

– Eine kleinere Kreditsumme mit längerer LaufzeitDie Laufzeit eines Kredits beschreibt den Zeitraum, in dem d... zum Glossar-Eintrag wählen, um die monatliche Belastung zu reduzieren.

Ist ein Bürge oder ein zweiter Kreditnehmer sinnvoll?

Ja, ein Bürge oder ein zweiter Kreditnehmer kann Ihre Chancen auf eine Bewilligung erheblich erhöhen.

Die Bank hat dadurch zusätzliche Sicherheit, dass der Kredit auch dann zurückgezahlt wird, wenn der Hauptantragsteller zahlungsunfähig wird.

Unterschiede:

– Bürge: Haftet erst, wenn der Kreditnehmer nicht zahlt.

– Mitantragsteller: Ist von Anfang an gleichberechtigter Vertragspartner und haftet für die gesamte Kreditsumme.

Warum wurde mein Kredit trotz guter Bonität abgelehnt?

Auch wenn Ihre Schufa positiv ist, kann es weitere Gründe für eine Ablehnung geben, darunter:

– Zu hohe monatliche Belastungen: Falls bereits mehrere Kredite laufen, kann eine neue Verpflichtung abgelehnt werden.

– Unregelmäßige Einkünfte: Selbstständige oder Personen mit stark schwankendem Einkommen haben es oft schwerer.

– Interne Bankrichtlinien: Manche Banken vergeben Kredite nur an bestimmte Berufsgruppen oder setzen höhere Mindestanforderungen.

Tipp: Fragen Sie die Bank nach den konkreten Ablehnungsgründen und prüfen Sie alternative Anbieter.

Kann ich bestehende Kredite umschulden, wenn mein Antrag abgelehnt wurde?

Ja, eine Umschuldung ist oft eine sinnvolle Möglichkeit, um bestehende Schulden zu optimieren.

Allerdings kann eine Ablehnung darauf hinweisen, dass Ihre derzeitige finanzielle Situation von der Bank als riskant eingestuft wird.

Besser:

– Prüfen Sie vorab, ob eine Umschuldung tatsächlich Ihre monatliche Belastung senkt.

– Vergleichen Sie alternative Anbieter für Umschuldungskredite.

– Falls nötig, verbessern Sie Ihre Bonität, bevor Sie erneut einen Antrag stellen.

Wie kann ich meinen Schufa-Score kurzfristig verbessern?

Ein Schufa-Score verbessert sich nicht über Nacht, aber einige Maßnahmen können helfen:

– Falsche oder veraltete Einträge löschen lassen.

– Kreditkarten oder Dispokredite ausgleichen, um die Schuldenquote zu senken.

– Keine weiteren Kreditanfragen in kurzer Zeit stellen.

– Regelmäßige Zahlungen sicherstellen, um pünktliche Zahlungsverläufe zu dokumentieren.

Gibt es Kredite speziell für Selbstständige?

Ja, allerdings sind Kredite für Selbstständige oft schwerer zu bekommen als für Angestellte mit festem Gehalt. Viele Banken verlangen:

– Betriebswirtschaftliche Auswertungen (BWA)

– Steuerbescheide der letzten zwei Jahre

– Nachweise über regelmäßige Einnahmen

Alternative:

P2P-Kredite oder spezialisierte Kreditvermittler können für Selbstständige eine bessere Lösung sein.

Falls Sie weitere Fragen haben oder die passende Kreditoption für Ihre Situation suchen, nutzen Sie unseren Kreditvergleich, um die besten Angebote zu finden.